做会计时间长了,就会知道。很多中小企业的账,根本就经不起检查,不必深入,只要查合同流、货物流、发票流、资金流。企业必然会出现这样或那样的问题。由于中小企业做账很难做到规范,企业主与企业的资金很难完全分离。所以中小企业账多多少少会存在这样或那样的问题。但随着国家对税务稽查会越来约严格,税务管理趋于规范。如何让自己的公司不被罚款,成为会计必须掌握的一个技巧。

既然经不起查,那就要避免被查,或者说避免被针对性查账!在这我们要先了解,税务部门为什么会稽查、会怎么查你、稽查的时候查那些东西。知道这这些,作为会计,我们自然知道该如何预防。

企业的名字在税务稽查的系统里有一个“数据库”。在有税务稽查任务的时候,就会从数据库里进行抽。你的企业如果被抽中,那就恭喜你中奖了。 当然这种抽中奖的稽查一般形式大于实质,来查账的也是税务的流程。只要你的账、合同、商品不出现大问题,就不会过多的为难你。 现在税务系统已经十分智能,借助大数据分析,会得出一个企业经营异常的判断,这一类企业也会被放到税务稽查“异常企业数据库”,在这个数据库里,你的企业会被税务部门重点关注。(本文第四项会给大家详细说下税务异常分析的11维度) 在大数据系统加入税务软件前,被人举报而被罚款判刑,是涉税案例中最多的。这个,只能说老板要对会计好一些。 也就是被其他行政机关转办,交办等形式关联到的税务稽查。或者是跟你有业务往来的公司被查到偷税漏税等财务问题,你公司也会受到税务稽查。特别是那些经常购买发票抵税的公司,一但税务部门查到一个卖发票的公司,基本上就能揪出一大片买发票的企业。

5、报税有明显的问题

大数据下,做什么都要考虑一个度。比如,企业平时不做发票管理与计划,每年年底突击,那个人代开抵税。这么明显的逃税行为一定会被税务部门关注;当年企业所得税高,我们买轿车抵税没有问题,问题是企业迫不急的明年卖出,卖出价格远低于市场价格。这个大概率税务部门会给企业一个补税+罚款套餐。

1、查合同:查询双方签订合同的具体内容,从企业实际经营范围及需求出发,查看是否存在异常的交易情况;

2、查发票。看销售方开具的发票是否符合企业经营范围内业务,购买方收取的发票是否是企业日常经营所需;

3、查上下游。查询上下游的账簿,购买方和销售方针对同一笔交易入账的经济业务内容是否一致;4、查资金流。以结算方式为出发点,查询银行卡及现金的流向是否存在无真实资金流,或者资金流异常回流,以及双方的资金流不一致的情况。还有要特别提醒医美老板一点,在面对发票问题时,一定保证发票、业务、资金三流一致,提供一条完整真实的证据链,否则还是有可能会被认定存在问题。5、查账簿、记账凭证。看看是否和发票、合同、银行存款与现金对应的起来。对应不起来的时候是否能给一个合理的理由。6、查员工工资。主要看有没有隐匿个人收入,企业是否尽到了代缴代扣的义务。7、查库存商品。税务局会根据《商品验收入库单》、《发票》、《库存商品明细表》来核对商品。主要稽查有没有需要转出的进项税而没有转出、有没有隐藏的收入。

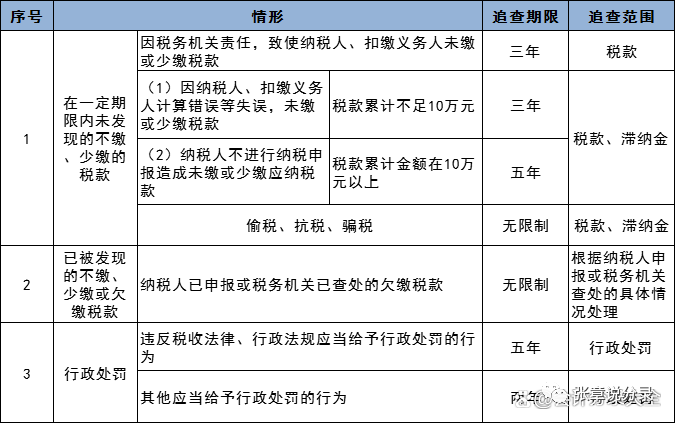

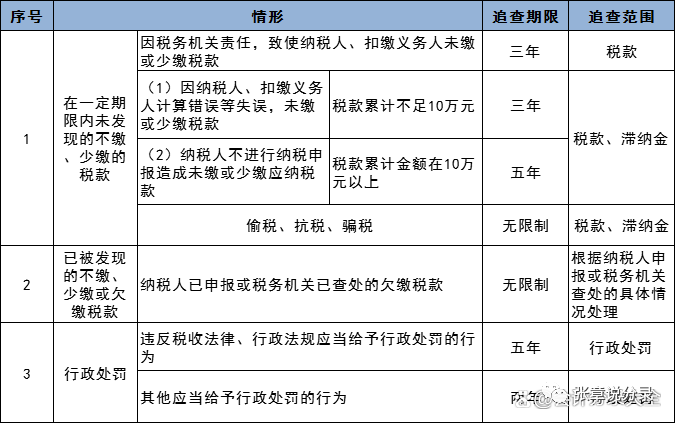

税务稽查实务中,税务机关对企业进行税务稽查时,最初确定的检查期间通常会设定在3年以内,但是会根据具体情况延长检查期间,总的来说,税务机关翻旧账,有3年、5年、无限期的三种情况。

根据《税收征管法》规定,如果你们公司是因为计算错误或者没有申报,造成没交或者少交税的,税务机关可以追征3年内的税款、滞纳金,有特殊情况的,可以延长到5年。

如果是税务机关的责任造成的,那只能要求你补交3年以内所欠的税款,但是不能加收滞纳金。

企业所得税收入小于增值税销售额的部分占比超过10%,即(增值税销售额-企业所得税收入)÷增值税销售额>10%,这种企业可能存在少记、漏记收入、延迟确认收入的嫌疑。 如果企业(期末存货-当期累计收入)/当期累计收入大于50%,企业存货可能存在账实不符,隐瞒收入。 如果只有几个人的公司,税务局都懒得理你。如果过上了规模,所有员工工资都一样,在起征点下方。那就有问题了。存在为了多抵税或少交个税,人为的调节工资,注意了,这些都是税局稽查的重点。 如果企业期间费用变动率与收入变动率相差超过20%,也是税务局关注的重点。纳税人期间费用变动率=(本期期问费烟期末值-上期期 间费用期末值)/上期应收账款期末值。

主营业务收入变动率=(本期主营业务收入-上期主营业 务收入)/上期主营业务收入。

指标值=纳税人期间费用变动率/主营业务收入变动率

正常情况两者同步增值,只输率应接近1 。出现偏离则会有如下问题:

(1) 当弹性系数大于1,且两者相差较大,两者都为 正时,可能存在企业少报或瞒报收入以及多列成本费 用等问题;二者都为负时,无问题。

(2)弹性系数小于1,二者都为正时,无问题;二者 都为负时,可能存在上述问题。

5、应纳税额处于临界点附近

一些企业为了享受小型微利企业的税收优惠,会去随意调整应纳税所得额。比如实际应纳税所得额110万的调整到100万,实际应纳税所得额310万的调整到300万。总在临界点附近,哪税务部门一定要看是你的业务很幸运还是做账很严谨。

6、应收账款/应付账款异常

1、如果企业当年新增应收账款大于销售收入的80%。(大部分商品被赊出去,没现金流不合常理)

2、如果企业当年新增应付账款大于销售收入的80%。(一般企业没有能力赊到这么大额的产品,存在虚开发票可能)

7、预收/预付账款异常

如果当年预收账款余额占销售收入的比重超过20%(即当年预收账款余额/销售收入>20%),说明企业收到了很多款项,但没有发货,不符合常理,可能存在企业已经发货,但不确认收入的情形。

预付账款余额是负数,且金额较大可能是收到了款项没有确认收入,有隐瞒收入的可能性。

8、其他应收/其他应付款异常

当期新增其他应收款大于销售收入80%,正常情况下企业新增的“其他应收款”占收入的比重较小,如果数额较大且年度终了后没有归还,就会被怀疑是否股东或法人拿去自己消费了,需要补个人所得税。

“其他应付款”余额较大,虚开发票抵税、隐匿收入都会出现这种情况。

9、加油费、餐费、咨询费等费用异常

如公司没有车,却有大量的加油费;个人消费的餐费、车费等异常;又如有些企业“暴力税筹”,咨询费支出被滥用,造成咨询费金额过大,这个也已成为虚开发票高危项目之一。

10、企业长亏不倒

企业连续3年亏损,尤其是收入和成本费用都很大时还连续3年亏损,出现这种情况的要小心了。

一般情况下,长亏不倒违反常理,企业很可能存在调整利润的情形,例如隐瞒收入,虚列成本、通过关联交易避税等。

11、税负率异常

税负预警值是动态的,不同行业、不同地区、不同季节、不同时间是不同的,预警值由各地税务机关根据实际情况自行确定。